cef

Caixa cria financiamento imobiliário atrelado a IPCA e CDI para pessoa jurídica

A Caixa Econômica Federal anunciou na última quarta-feira (12) novas modalidades de crédito para pessoas jurídicas no setor imobiliário, além da redução dos juros em parte das operações. O objetivo, segundo o banco, é fomentar a construção civil

O banco passará a permitir que empresas do setor possam obter empréstimos usando os indexadores IPCA (Índice Nacional de Preços ao Consumidor Amplo) e CDI (Certificado de Depósito Interbancário).

Segundo a Caixa, as taxas de todas as novas modalidades representam uma redução em relação aos percentuais cobrados hoje (embora, no futuro, os indexadores possam subir e fazer o custo aumentar). As condições entrarão em vigor hoje, segunda-feira (17).

Os novos indexadores estarão disponíveis para dois produtos. O primeiro é o Apoio à Produção (com imóvel ainda na planta), que permite o financiamento do custo total da obra e possibilita aos clientes pessoa física o financiamento para comprar a unidade desde o início da construção do empreendimento.

Outra modalidade é o Plano Empresa, que permite o financiamento de clientes pessoa física a partir da execução de 80% do empreendimento.

As taxas mínimas serão de IPCA mais 3,79% ao ano, CDI mais cupom de 1,48% e 119% do CDI. Já nas operações indexadas à TR (taxa referencial), já existentes, as taxas mínimas baixarão de TR mais 9,25% para TR mais 6,5%.

A Caixa já tinha reduzido ao longo do ano passado as taxas para pessoas físicas. Pedro Guimarães, presidente da Caixa, disse que as medidas, um pedido das construtoras, aquecerão a demanda no setor.

Ele considera o movimento como fundamental para preparar o mercado para um passo seguinte, o da securitização do crédito imobiliário. As condições existentes hoje são consideradas um entrave para a medida pela falta de segurança acerca da TR, que pode mudar de patamar conforme uma “canetada” do governo.

“A TR é uma taxa que ninguém sabe o que vai acontecer. E quando você tenta securitizar pela TR, ninguém compra”, disse. “A partir do momento que pudermos fazer as operações pelo IPCA, temos uma garantia muito mais efetiva para o mercado”, afirmou.

O movimento também é necessário, segundo Guimarães, para que haja um reforço na captação de recursos voltados ao setor imobiliário. A poupança, grande financiadora do setor, tem tido saques recordes nos bancos com a queda da Selic e a consequente menor remuneração.

“Acreditamos que no médio prazo tem que haver fontes de financiamento que vão além da poupança. Pode ser uma securitização. Mas a Caixa vai buscar novas fontes de financiamento além da poupança”, disse.

Guimarães reconhece que o IPCA pode apresentar um novo risco (de inadimplência, por exemplo) devido a sua volatilidade. Mas ele e os demais executivos afirmam que o banco fez simulações de cenário sobre a inflação e as considerou para a formulação das novas modalidades, tornando mais rígidas as condições no fechamento das (como na avaliação de renda da pessoa).

Ele ainda contestou as preocupações em torno do IPCA dizendo que o próprio indexador da TR, existente hoje, já representa um risco para os contratos. “Não vejo, nessas discussões, que a TR também vai aumentar. Se houver descontrole inflacionário, haverá penalização na TR”, disse.

Para o cliente, o risco dessa volatilidade não deve acontecer na modalidade prefixada (que não flutua conforme a variação de indicadores), prevista para ser anunciada pela Caixa na semana que vem. “Você tem riscos na TR, no IPCA e, no caso do pré, o cliente não vai ter esse risco”, disse.

Fonte: Folha/Uol Online

Caixa reduz a taxa de juros de financiamentos imobiliários

DA REDAÇÃO CRECI/DF

A Caixa Econômica Federal anunciou nesta terça-feira (08/10) a redução de 1,0 p.p da taxa de juros para financiamento imobiliários com recursos do Sistema Brasileiro de Poupança e Empréstimo (SBPE). Agora, a taxa mínima para imóveis residenciais será de Taxa de Referencial (TR) + 7,50% ao ano (a.a), com taxa máxima de TR + 9,50% a.a. As taxas passam a valer a partir da próxima segunda-feira (14).

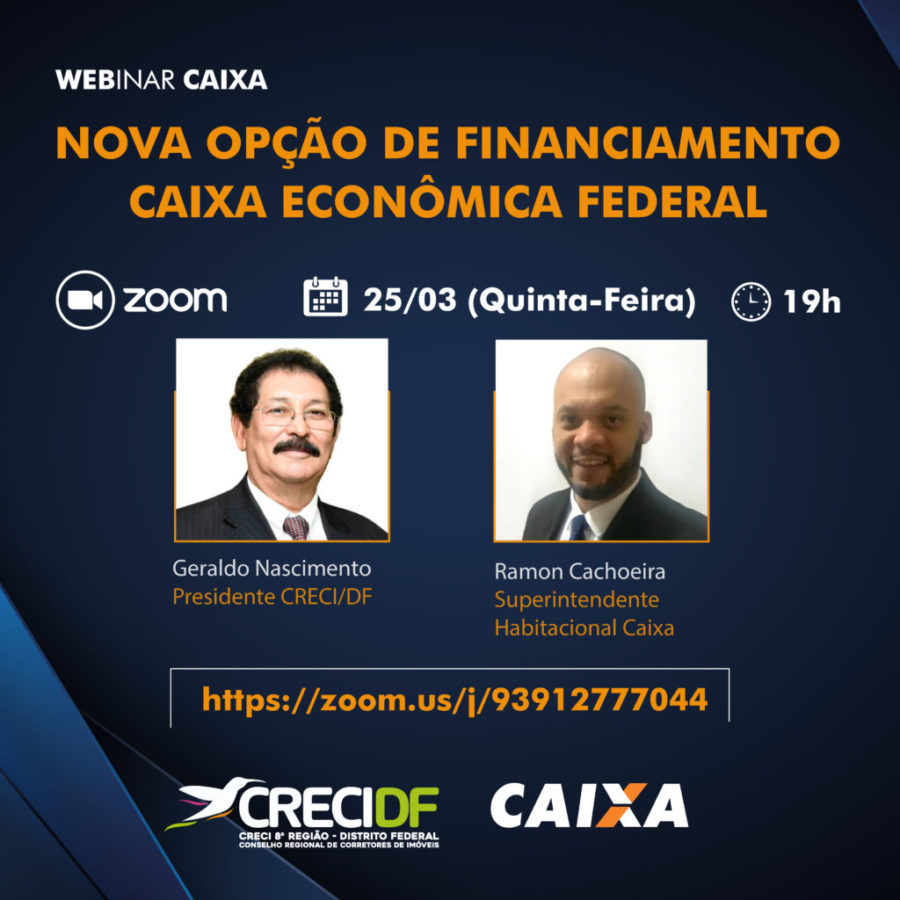

Para o presidente do CRECI/DF, Geraldo Nascimento, a redução é uma ótima oportunidade para as famílias e para o mercado. “A redução dos juros possibilita que mais pessoas adquiram imóveis, esse movimento faz com que o mercado volte ao aquecimento gerando emprego e renda para o país” disse.

O presidente da Caixa, Pedro Guimarães ressaltou que esta redução segue o movimento do Banco Central e que pode reduzir ainda mais. “Primeiro nós fizemos uma redução com o lançamento da linha pelo IPCA e agora nós aplicamos no financiamento pela TR. Se o BC continuar com a redução de taxas de juros, nós seguiremos revisando as nossas taxas”, afirmou.

O banco lançou no site da Caixa um simulador, que, ao ser acessado, o cliente poderá comparar os juros e as condições para obtenção do financiamento.

Com informações da Caixa Notícias.

Bancos privados preparam crédito imobiliário ajustado pelo IPCA para endinheirado

Bancos privados estudam lançar linhas de crédito imobiliário corrigido pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), de olho no público de média e alta rendas. Tanto Itaú Unibanco quanto Bradesco preparam o lançamento para breve, na contramão da concorrente Caixa Econômica Federal, que ofereceu a modalidade para o público em geral com o apelo de uma prestação inicial de 30% a 50% menor que as linhas tradicionais.

Os bancos privados miram clientes com capacidade de quitar o financiamento diante de um eventual repique da inflação. De olho em pessoas de média e alta renda, essas instituições avaliam conceder linhas mais curtas do que os tradicionais financiamentos imobiliários com base na taxa referencial (TR), que chegam até 30 anos.

O Bradesco estuda lançar uma linha de crédito imobiliário com lastro no IPCA com prazos entre cinco e dez anos, conforme o diretor de empréstimos e financiamentos do banco, Leandro Diniz.

“O IPCA é mais uma fonte de indexador, mas não é para todo mundo. Precisamos olhar um pouco a renda, um público específico e um prazo mais curto. Será um componente e não a solução de funding do mercado imobiliário no Brasil”, afirmou o executivo.

O Itaú Unibanco também mira o público de alta renda na questão do crédito com IPCA, conforme a diretora de crédito imobiliário da instituição, Cristiane Magalhães. O banco, assim como o concorrente Bradesco, estuda lançar uma modalidade com prazo menor, mas os detalhes do novo produto ainda estão em análise.

“Queremos ter o produto e vamos lançá-lo, mas buscamos a melhor forma e uma solução para nossos clientes”, afirmou ao Broadcast (sistema de notícias em tempo real do Grupo Estado), acrescentando que no público de alta renda o apelo da prestação menor não é tão grande, por exemplo.

O público na mira dos privados difere do que tem tomado crédito com IPCA na Caixa. De acordo com o presidente do banco público, Pedro Guimarães, os clientes que têm demandado a modalidade são para a compra de imóveis com valor entre R$ 250 mil e R$ 300 mil.

“É o perfil da Caixa. A redução da mensalidade de 30% a 40% tem impacto muito grande justamente naquela população do faixa 4 do Minha Casa Minha Vida, que não existe”, afirmou Guimarães, referindo-se às famílias com renda acima do limite do programa e que, por conta disso, não conseguem comprar imóveis com os benefícios.

A Caixa já emprestou R$ 200 milhões em menos de um mês da nova modalidade e tem outros R$ 600 milhões encaminhados para contratação. No total, a Caixa já registra 2,5 milhões de simulações para crédito imobiliário com IPCA e quase R$ 5 bilhões em limites pré-aprovados, considerando dados até o dia 12.

Na segunda-feira, a Caixa deu passo além e iniciou uma linha indexada ao IPCA para o crédito associativo, aquele no qual o imóvel é financiado ainda na planta.

Do lado do comprometimento de renda com o crédito imobiliário com IPCA, há consenso entre bancos públicos e privados. Tanto a Caixa quanto os bancos privados trabalham com o porcentual de até 20%, abaixo dos 30% dos financiamentos com base na TR em uma postura preventiva quanto a riscos de aumento da inadimplência em períodos de alta da inflação.

Comprometimento da renda

O setor de construção, contudo, pleiteia um limite maior. De acordo com o presidente do Sindicato da Habitação (Secovi-SP), Basilio Jafet, no limite de 20%, o crédito com IPCA não amplia o público que já contratava crédito com base na TR. No entanto, se os bancos permitissem um comprometimento de renda de 25% em vez de 20%, um público adicional de 3 milhões de pessoas poderiam ter acesso ao produto. “O Banco Central não tem objeção ao tema e podemos negociar com os bancos para que mais famílias sejam atendidas”, disse Jafet.

Segundo o presidente de uma construtora, Ricardo Valares, ainda não foi possível perceber uma mudança relevante na demanda de consumidores por imóveis após a criação da nova linha indexada à inflação. “A nova linha é boa porque representa mais uma opção de financiamento para os meus clientes, mas não aumentou o poder de compra. Meu cliente não consegue acessar um imóvel mais caro. Ele consegue ter uma folga na parcela. Se o limite fosse para 25% ou 30% aí sim teríamos uma explosão na demanda”, disse ele ao Broadcast, durante evento do setor.

Entre os bancos, porém, há uma visão cética sobre o tema, afinal, são eles quem ficarão com o risco da operação. Por ora, preferem testar a nova modalidade com apenas 20% do comprometimento da renda dos tomadores.

Fonte: Portal Isto É Dinheiro

Novo financiamento de imóveis da Caixa começa nesta segunda

O novo cálculo de juros do financiamento imobiliário da Caixa Econômica Federal começa a valer nesta segunda-feira (26/08/2019). Agora, o banco público tem uma linha de crédito habitacional com reajuste do valor das prestações da casa própria com base no Índice de Preços ao Consumidor Amplo (IPCA), ou seja, pela inflação oficial.

Clientes poderão parcelar até 80% do imóvel com prazos que variam entre 20 e 30 anos. A Caixa estima que a redução real no valor da prestação com IPCA pode variar de 35% a 51% a depender do contrato.

O banco cobrará taxas de IPCA + 2,95% ao ano até IPCA + 4,95% ao ano, dependendo de critérios como renda dos clientes e relacionamento com o banco. As menores taxas são oferecidas a servidores públicos (veja condições no fim da reportagem).

O novo indexador é uma novidade no mercado imobiliário e foi autorizado pelo Banco Central na semana passada para todas as instituições financeiras. A Caixa estima que a mudança aqueça o setor. São esperados ao menos 150 mil novos contratos e um lucro de R$ 10 bilhões ao banco.

Em 2019, a previsão de economistas é de que o IPCA encerre o ano em 3,71%. Ao fim de 2020, a inflação deve estar em 3,90%. A longo prazo, a meta da inflação foi reduzida para 3,5% ao ano, com tolerância de 1,5 ponto porcentual para mais ou para menos.

Antes do IPCA, a Caixa oferecia juros entre 8,5% e 9,75% ao ano mais Taxa Referencial (TR) — que está zerada desde 2017. Essas taxas são para financiar imóveis pelo Sistema Financeiro de Habitação (SFH) e pelo Sistema Financeiro Imobiliário (SFI).

O banco continuará oferecendo esse modelo. “O IPCA é uma segunda linha de crédito. O cliente poderá escolher qual opção é melhor”, explicou o presidente da Caixa, Pedro Guimarães, ao lançar o modelo. Gerentes das agências foram treinados para explicar as diferenças e os benefícios de cada modelo.

As regras só valem para novos contratos. A legislação do setor não permite que o cliente migre para outro regime de financiamento quando a taxa indexadora for menor. A mudança só é permitida com taxas semelhantes.

Quem tem recursos no Fundo de Garantia do Tempo de Serviço (FGTS) poderá usar o dinheiro como entrada na compra de imóvel de até R$ 1,5 milhão.

Veja condições de financiamento oferecidas pela Caixa:

Servidores públicos

- Condições especiais: 2,95% a.a. + IPCA

- Com relacionamento + conta salário: 3,95% a.a. + IPCA

- Com relacionamento com a Caixa: 4,45% a.a. + IPCA

- Sem relacionamento com a Caixa: 4,95% a.a. + IPCA

Trabalhadores da iniciativa privada

- Condições especiais: 3,25% a.a. + IPCA

- Com relacionamento + conta salário: 4,25% a.a. + IPCA

- Com relacionamento com a Caixa: 4,75% a.a. + IPCA

- Sem relacionamento com a Caixa: 4,95% a.a. + IPCA

Fonte: Portal Metrópoles

Caixa deve anunciar na 3ª crédito imobiliário corrigido pela inflação

A Caixa deve lançar na 3ª feira (20.ago.2019) uma nova modalidade de crédito imobiliário, vinculada ao IPCA (Índice Nacional de Preços ao Consumidor Amplo). O índice mede a inflação oficial do país.

O presidente da instituição, Pedro Guimarães, já vinha adiantando que o anúncio seria feito em breve, mas a data foi confirmada em live nas redes sociais na 5ª feira (15.ago) ao lado do presidente Jair Bolsonaro.

A ideia, segundo o governo, é oferecer juros mais baixos aos consumidores que utilizarem o SFH (Sistema Financeiro de Habitação), que permite o uso de recursos do FGTS (Fundo de Garantia do Tempo de Serviço) para pagamento de prestações e amortização do saldo devedor. A linha vale para imóveis de até R$ 1,5 milhão.

Hoje, os financiamentos nesse sistema são feitos utilizando uma taxa fixada pela instituição (limitada a 12% ao ano) mais a TR (Taxa Referencial), estabelecida pelo Banco Central, que atualmente está zerada. Na prática, as taxas médias praticadas pelos bancos ficam abaixo de 8% ao ano.

No ano passado, o CMN (Conselho Monetário Nacional) já havia permitido o uso de índices de preços para correção dos financiamento imobiliários. Isso não valia, no entanto, para o SFH.

Em coletiva concedida a alguns veículos de imprensa na 5ª, Guimarães anunciou que o conselho havia aprovado a mudança em reunião extraordinária na 4ª feira (15.ago). Essa informação, no entanto, não havia sido tornada pública. Após a declaração do presidente, o BC enviou nota à imprensa comunicando a decisão.

No texto, a autoridade monetária diz que a alteração “é mais um passo para tornar o mercado imobiliário menos dependente dos recursos dos depósitos de poupança e do FGTS, permitindo a contratação de operações que podem servir de lastro de instrumentos negociados no mercado de capitais, como os certificados de recebíveis imobiliários e as letras imobiliárias garantidas”.

Em junho, Guimarães havia informado que as duas linhas (indexadas por TR e IPCA) serão oferecidas aos clientes, a quem caberá escolher a de sua preferência.

O presidente do banco também defende que a mudança abrirá a possibilidade de securitizar as operações de crédito imobiliário, ou seja, converter a carteira em títulos no mercado financeiro. A TR é vista como 1 obstáculo a esse processo.

Um risco ao consumidor, no entanto, está relacionado à variação da inflação. Hoje, o IPCA acumulado em 12 meses está em 3,22%. Há 3 anos, no entanto, estava em 8,74%.

Fonte: Poder 360

Caixa quer modelo de crédito imobiliário com taxa menor que a cobrada em habitação popular

A CaixaEconômica Federal vai anunciar uma nova modalidade de financiamento habitacional , que altera a estrutura do crédito imobiliário no país, cuja base é a Taxa Referencial ( TR ), atualmente zerada. Na nova modalidade, a TR será substituída pelo índice oficial de inflação, o IPCA , mais uma taxa que deve ficar entre 3% e 4% ao ano, conforme antecipado pela Folha de S.Paulo. Além disso, os recursos virão do mercado.

Como a inflação hoje é de 3,37% (dado de junho, em 12 meses), a taxa para o tomador poderá ficar entre 6,4% e 7,4% ao ano. São percentuais inferiores aos cobrados no programa Minha Casa Minha Vida, nas faixas de maior renda.

Os detalhes ainda estão sendo fechados, mas o presidente da Caixa, Pedro Guimarães, defende que a nova modalidade trará o menor percentual possível para os mutuários. Atualmente, as taxas mais em conta do empréstimo da casa própria variam entre 8,5% e 9,75% ao ano. No Minha Casa Minha Vida, variam entre 5% a 8,47% ao ano.

Sem recursos públicos

Não haverá dinheiro público nas novas operações. Os recursos virão do mercado, via emissão de Letra Imobiliária Garantida (LIG). Isento de imposto, este papel rende o equivalente a um título do Tesouro Direto (NTN-B) de longo prazo, também corrigido pela inflação mais juros semestrais, algo em torno de 3%. A Caixa quer usar a liderança no setor para captar recursos com um custo menor e, assim, reduzir um pouco mais suas taxas.

O objetivo é ser uma alternativa às fontes tradicionais de financiamento, como a poupança e o FGTS, com a vantagem de que os recursos são ilimitados e poderão ser acessados por todos os tipos de tomadores. Além disso, a Caixa teria a possibilidade de securitizar, isto é, oferecer ao mercado, as novas carteiras. Hoje, com a TR, não há interesse dos investidores.

— Quando a economia começar a reagir, o mercado não ficará preso às piscinas tradicionais, como poupança e FGTS, que têm orçamento limitado — diz o presidente da Associação Brasileira de Incorporadoras Imobiliárias (Abrainc), Luiz Antônio França.

Ele lembra que, há alguns anos, houve escassez de recursos para o crédito imobiliário porque os saques da poupança cresceram muito. Foi preciso criar uma linha especial no FGTS, a fim de não paralisar os empréstimos para a classe média.

Para o consultor José Urbano Duarte, a nova modalidade tem potencial para mudar a estrutura do mercado de crédito imobiliário. Segundo ele, isso permitiria ciclos de retorno de financiamento mais curtos para os bancos. Além disso, a investida da Caixa poderá estimular outras instituições financeiras a fazerem o mesmo.

Duarte explica que o mercado tem apetite pelo recebível atrelado ao IPCA e, com a venda das carteiras, será possível antecipar o fluxo de 20 anos para dois ou três, retornando então para novos empréstimos. Em 2018, foram financiadas 670 mil unidades, somando R$ 104 bilhões. A estimativa do setor é que, com a nova modalidade, será possível dobrar a quantidade de moradias, sobretudo nos grandes centros urbanos.

Sérgio Cano, professor do MBA de gestão de negócios e incorporação imobiliária da FGV, defende a substituição da TR por uma taxa de mercado, como a inflação:

— Usar a TR restringe o crédito no mercado imobiliário, porque muitas empresas e fundos que poderiam estar injetando recursos neste setor não o fazem. O momento é propício, com a inflação sob controle e tendência de queda das taxas de juros. A medida pode aumentar a concorrência e ampliar a oferta de crédito, o que pode baixar os juros.

Risco da inflação

Há o risco, no entanto, de que um salto na inflação pressione o saldo devedor, sobretudo nos primeiros anos. Mesmo assim, a princípio, não se estuda criar um mecanismo de ajuste dos contratos para contornar esse problema, com o argumento de que os salários dos trabalhadores costumam ser corrigidos pela inflação.

Para Cano, da FGV, um pico inflacionário provocará “aumento significativo do custo do dinheiro para todos, e a TR também subirá.”

Outra justificativa é que não existe nenhuma trava em outros países com economia estável e que buscam dinheiro no mercado por meio de papéis corrigidos pela inflação.

Portal: Extra/Globo

CRECI/DF e CEF discutem imóveis retomados

O Conselho Regional de Corretores de Imóveis da 8ª Região – Distrito Federal recebeu na tarde desta quinta feira (04/07) representantes da Gerência de Alienação (GILIE) da Caixa Econômica Federal para tratar dos imóveis retomados destinados a venda direta com a participação de Corretores de Imóveis e/ou imobiliárias do DF.

Segundo a Caixa, hoje há mais de 3 mil unidades disponíveis a venda na região do DF e entorno*, e os profissionais que se credenciarem podem negociar os bens e após a venda, recebem 5% do valor negociado*.

Atualmente no Distrito Federal, 162 profissionais/imobiliárias estão credenciados pelo banco, e no ano passado foram vendidos mais de 450 unidades retomadas no DF

Os profissionais/Imobiliárias que desejam participar das vendas, podem se credenciar, basta fazer o credenciamento. CLIQUE AQUI

Participaram da Reunião

Do CRECI/DF: O presidente , Geraldo Nascimento, o Diretor-Tesoureiro Acher Rodrigues, o Assessor de Comunicação Gustavo Lúcio.

Da Caixa: Renier Roosevelt gerente da Gerência de Alienação (GILIE) e Sara Graner, gerente executivo de Infraestrutura e Patrimônio de Terceiros.

*Os Corretores para venda de imóveis em outros estados devem ter registro no CRECI respectivo (Exercício Eventual ou Secundária).

*No valor são descontados os impostos sendo, 27% de pessoa física e 6% de pessoa jurídica.